在美元债偿债迎来高峰的当下,房企债务偿还备受考验。

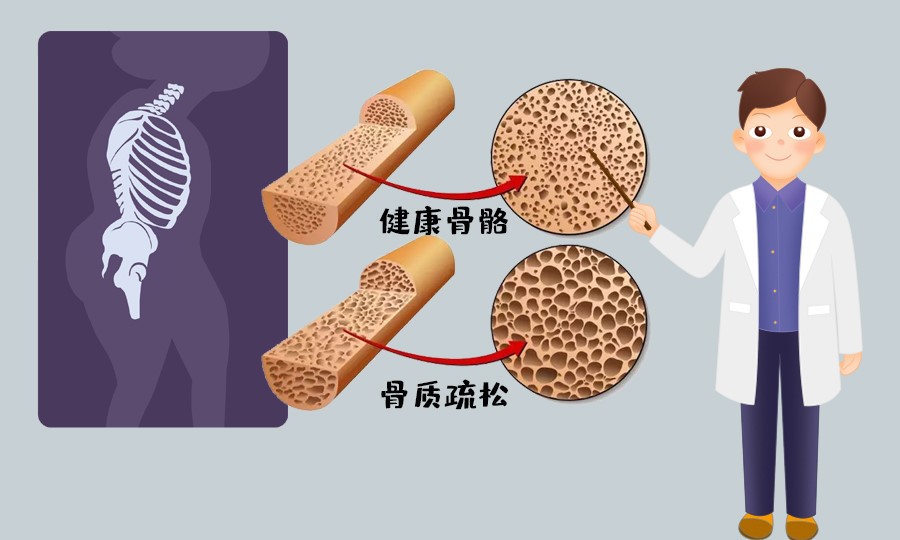

(资料图片)

11月1日,上坤地产(06900)公告称,就有关于2023年到期的优先票据的同意征求于10月31日伦敦时间下午4时正届满。尽管上坤地产已取得大多数持有人的支持并竭力与持有人进行有效沟通,惟尚未取得未偿还票据本金总额75%以上的持有人的必要同意。

在业内看来,新周期之下,民营房企的日子越来越艰难,上坤地产也未能从债务中幸免。但今年以来,上坤地产仍在坚持还债,或积极寻求到期债务交换,主动进行债务管理,保持了较为良好的企业信用,也体现了其“不躺平”的态度。

积极推进债务管理

2022年虽陆续有楼市救市政策出台,但房企始终处于深度调整期。不仅企业暴雷情况不断,其中今年1-8月累计破产房企达250家,绿档房企减少而红档房企大幅增加。另一方面,受多地疫情反复、行业下行等因素影响, 今年上半年行业营收及利润规模呈现负增长趋势,企业融资能力分化加剧,流动性承压,销售去化亦难度加大。

在此背景下,上坤地产始终坚持兑付到期债务,并通过交换要约积极推进债务管理工作,以实际行动践行年轻上市房企责任。一方面,上坤主动分析债权结构,提前沟通与布局,并保持与大部分债权人积极的、多频次沟通,获得支持与谅解;同时,根据债权结构分析,制定不同的融资展期方案、债务到期置换方案等,并对于战略合作的债权人多频次交流,以获得进一步的支持。另一方面,多方式论证美元债的解决方案,并建立与美元债投资人的积极沟通、接洽等。

为此,今年7 月,上坤地产2.1亿美元债交换要约以 99.9% 高支持率获得通过,不仅是其主动进行债务管理的有益结果,也展示出资本市场对上坤长远发展的信心。此外,今年1 月,上坤还将到期美元债全部偿还完成。

支出的资金不少,但现金流入却很有限。而融资受阻、销售大幅缩水加上疫情等多重因素,更直接加剧了房企的流动性风险,最终导致违约事件的发生。业内人士直言,无论是规模房企还是诸如上坤这样的中小房企,都逃不过行业整体基本面的恶化所引发的现金流压力,但后续如何通过销售、交付等稳定经营才是当前最关键的。

9月单月销售环比增长30%

事实上,随着下半年以来房地产利好政策的加速出台,行业企稳态势明显,一直坚持布局高能级城市的上坤也正不断受益。

根据公司近期发布的1-9月未经审核营运数据,今年前9月,上坤地产连同其附属公司及联合营公司实现累计合约销售金额约人民币73.2亿元,合约销售面积约57.4万平方米。其中,9月单月销售金额约5.7亿元,单月环比增长约30%。销售数据的稳步增长,无疑将为上坤获取可持续现金流创造条件。

另一方面,新环境之下,保偿债还是保交付成为摆在房企面前的艰难选择。对此,诸多房企将保交付、安民生作为优先顺序,在交付得到保障的情况下,销售和资产出售的确定性增高,销售回款、监管资金和按揭放款也将一定程度缓解房企的流动性压力。

在保交付方面,上坤一直积极作为,响应国家关于“保交楼、稳民生”的主基调。据悉,近期,上坤位于浙江温州、上海、广东佛山三地的项目将迎来集中交付,兑现上坤关于提供“好房子”的承诺。

为保证项目高质量交付,上坤地产还于今年制定了更高要求的工作和交付标准,从集团层面成立“交付管理小组”,强化对项目交付的各项管控措施,到合并成立“工程客服部”,多对一集中快速响应业主反馈的问题,从针对交付执行、品质提升、客服管理、房修工作等全周期的流程管控,到产品端落实实景呈现的“蓝海战略”等,全方位护航各地项目的顺利交付。

展望四季度,上坤地产表示,虽然当前市场政策的放松,能加速地产行业的回暖,但资金监管仍未放松,现金流依然是每家房企的重中之重,为此,上坤将持续修炼,稳定现有业务团队,积极保交付、保品质,并在此基础上,最大程度保证资金回暖,销减有息负债,完善风险管控体系等。未来,上坤也将持续拓展多元业务,积极探索公司发展新模式。

关键词:

营业执照公示信息

营业执照公示信息